大悦城:拟以成都大悦城为资产,申报发行基础设施公募REITs

5月24日,大悦城控股集团股份有限公司(大悦城,000031.SZ)发布关于开展基础设施公募REITs申报发行工作的公告。

公告显示,大悦城拟以卓远地产作为原始权益人,以其全资子公司成都博悦持有的成都大悦城购物中心部分资产(以下简称“成都大悦城”)开展基础设施公募REITs申报发行工作。

成都大悦城位于成都市武侯区大悦路518号,宗地面积68747.98平方米,建筑面积172540.69平方米。成都大悦城的主要经营模式为:以自持购物中心资产向符合要求的承租商户提供租赁及购物中心整体运营服务并收取租金、物业管理费、推广费等收入。

大悦城基础设施公募REITs采取契约型封闭式基金的运作方式,基金期限具体以获批发行文件为准,基金募集规模根据最终发行结果确定。原始权益人拟参与战略配售认购本次基金份额发售数量的 40%(以招募说明书披露最终认购比例为准),其中基金份 额发售总量的20%持有期自上市之日起不少于60个月,超 过20%部分持有期自上市之日起不少于36个月,基金份额 持有期间不允许质押。收益分配比例不低于合并后基金年度可供分配金额的90%, 每年至少分配一次,但若《基金合同》生效不满6个月可不 进行分配。

截至目前,基础设施公募REITs申报发行工作进展顺利,基金管理人华夏基金管理有限公司和计划管理人中信证券股份有限公司已向中国证券监督管理委员会及深圳证券交易所提交申报材料。最终基础设施公募REITs设立方案将依据相关监管机构审批确定。董事会授权经理层办理公司与本次基础设施公募REITs。

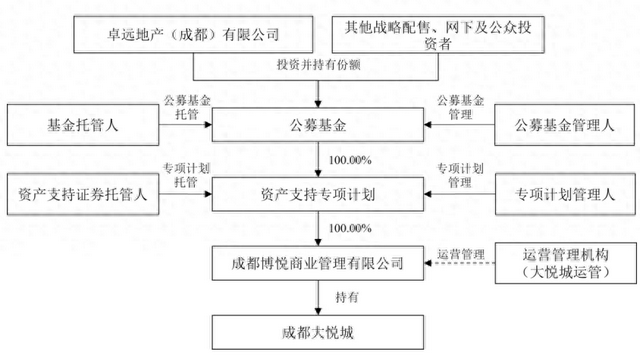

公告显示,大悦城基础设施公募REITs的原始权益人卓远地产设立全资子公司成都博悦、全资子公司成都荣悦商业管理有限公司(以下简称“SPV公司”),并将成都大悦城装入成都博悦。基金管理人华夏基金管理有限公司发起设立公募基金,向投资者募集资金。计划管理人中信证券股份有限公司作为专项计划管理人设立资产支持专项计划。基础设施公募REITs 认购专项计划全部资产支持证券份额,成为资产支持证券持有人。专项计划向卓远地产购买SPV公司100%股权。

专项计划以募集资金对SPV公司增资,并向SPV公司发放股东借款。SPV公司收购卓远地产持有的成都博悦100%股权。SPV公司将成都博悦股权划转予专项计划,成都博悦吸收合并SPV公司,承接SPV公司对专项计划的债务。

本次基础设施公募REITs发行涉及的SPV公司、成都博悦国有产权转让拟采取非公开协议转让方式实施,已经国务院国有资产监督管理委员会批复原则同意。基础设施项目聘请大悦城商业运营管理(天津)有限公司担任基础设施项目的运营管理机构负责各项运营管理工作并承担责任。

相关文章

三只指数型基金大手笔增持贵州茅台,白酒板块或成市场反弹先锋

贵州茅台近日披露的信息显示,由于大量资金申购指数基金产品,包括上证50ETF、华泰柏瑞沪深300ETF、易方达沪深300ETF在内的三只指数型基金对贵州茅台的持股量显著增加,这一动向可能与机构投...

美国后续降息之路怎么走?关键在本周CPI

目前华尔街经济学家预测,11月整体CPI同比上升2.7%,高于10月的2.6%。截至上周五,市场预计美联储在12月18日降息25个基点的可能性约为85%。...

十个问题,让你快速了解『中证A500ETF华宝』

近日...

辽ICP备2024024944号-2

辽ICP备2024024944号-2