金融牌照也不值钱了?银行股权“一元”起拍遭冷落

今年以来,曾经备受欢迎的未上市中小银行股权拍卖持续遇到“寒冬”。

9月3日,北京产权交易所披露,汉口银行1297.65万股(占总股本的0.27%)股份公开挂牌转让,其转让底价为4567.07万元,据悉,股权转让方为湖北通信,是一家国资企业。截至发稿,暂未查询到成功出让的信息。

公开资料显示,汉口银行原名武汉商业银行,成立于1997年,是一家总部设在武汉、具有独立法人资格的区域性股份制商业银行。该银行注册资本41.28亿元,前两大股东分别为联想控股有限公司和武汉钢铁(集团)公司。据中国银行业协会发布的“2024年中国银行业前100强名单”,汉口银行排名77位,属中小银行。

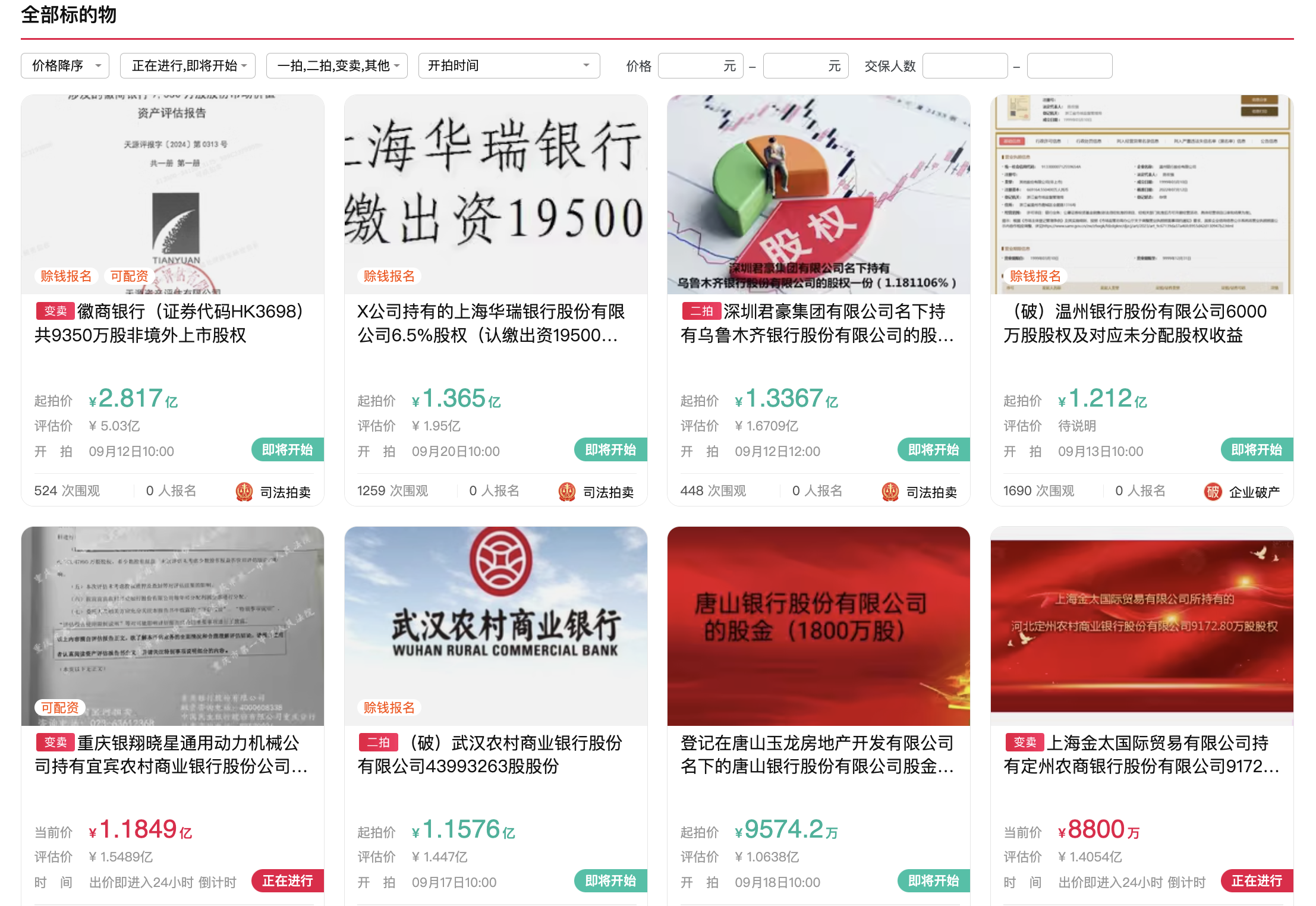

据钛媒体APP梳理,近年来中小银行股权拍卖频频发生,并持续遇冷。很多标的打“骨折”后还多次流拍,起拍价甚至低至一元。

8月27日,邯郸银行约2.4645亿股股份以起拍价4.07亿元二次拍卖失败,据测算,该价格为资产评估价格的56%左右。与此同时,8月中旬,济宁银行2.77%的股权遭遇流拍;8月5日,杭州联合农村商业银行约3199.30万股股权第三次流拍。

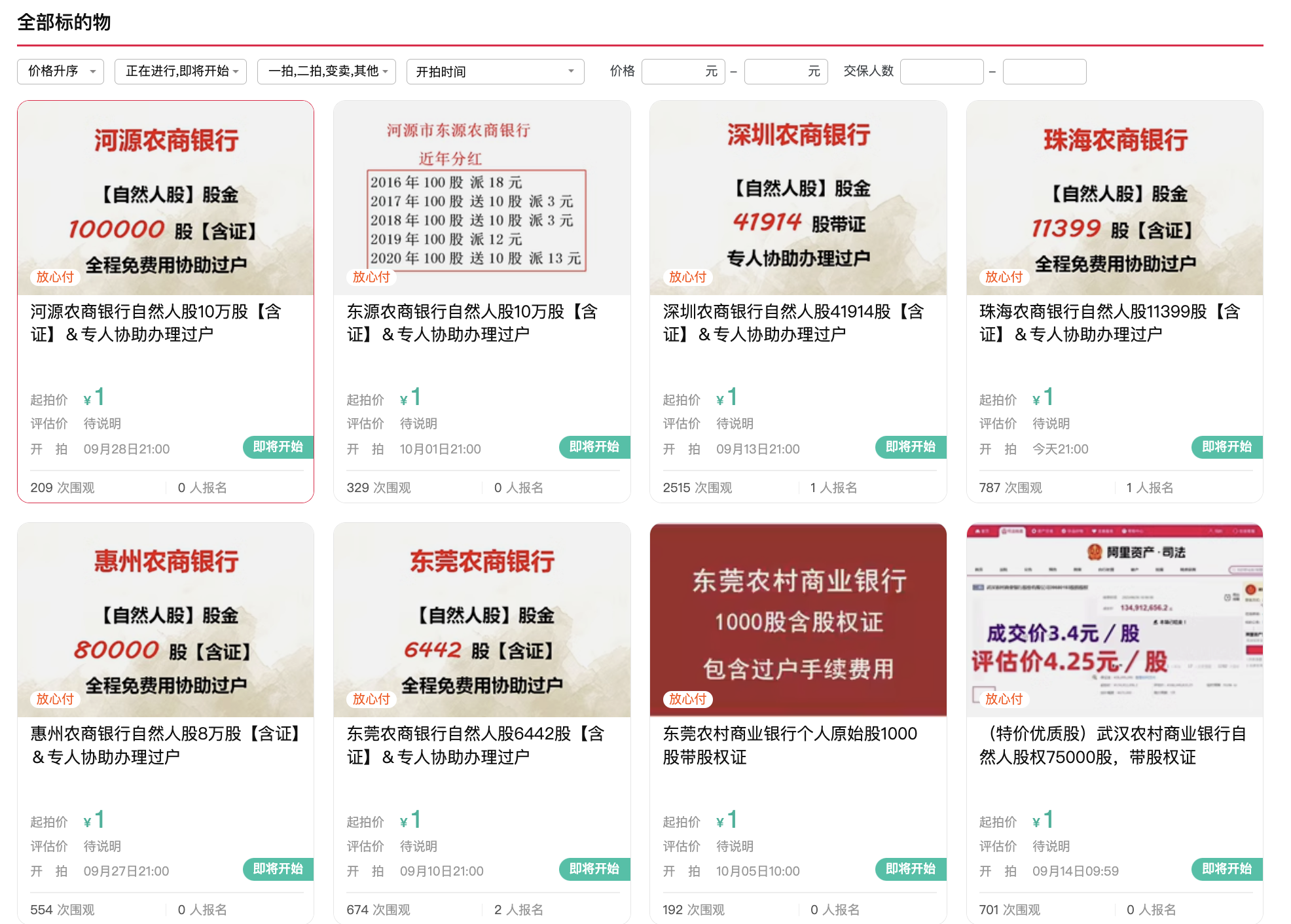

阿里拍卖平台显示,河源农商银行、惠州农商银行、东莞农商银行、武汉农商银行等很多中小银行的股权起拍价被设置为1元左右。

中小银行股权拍卖为何会遇冷?

业内人士认为,可能是因为部分中小银行内部治理不完善,存在潜在不良等未暴露问题。同时,行业过剩,中小银行在局部市场的占有率和影响力都偏低,互联网金融的冲击,使得中小银行面临更大的竞争压力。此外经济下行压力增大,市场对中小银行的信心不足。叠加监管政策趋严,对中小银行的合规要求提高,增加了运营成本。

中小银行股权现“一元起拍”

今年以来,中小银行股权拍卖遇冷,很多拍卖多次流拍,部分股权价格更是低至一元。

钛媒体APP在阿里拍卖平台发现,深圳农商银行自然人41914股股权将于9月13日21时以1元起拍。截至9月7日,该标的引来2515次围观,但只有1人参与报名。

与之相似的是,9月河源农商银行、惠州农商银行、东莞农商银行、武汉农商银行等很多中小银行的股权起拍价都被设置在1元。

对此,业内人士表示,1元起拍的上述银行股权多为自然人持股,且部分股权为刑事案件涉案财务。所谓1元起拍多为拍卖噱头,以增加拍品的吸引力,普通竞拍者几乎不能以极低价格成功“捡漏”。

另一位业内人士透露,小额银行股权拍卖,一是持有人可能有资产变现需求;另一方面,竞买人可能报着“捡漏”的心态,觉得成交价比市场价更低,而“1元起拍”是吸引竞买者注意的“常见策略”。

此外,很多拍卖经历两到三次拍卖仍未成交。

以乌鲁木齐银行股权拍卖为例,该银行1.18%的股权目前即将以1.34亿元左右被二次拍卖,这笔资产的评估价格为1.67亿元,相当于打了八折。资料显示,该笔股权目前在深圳君豪集团有限公司名下,被新疆生产建设兵团第六师中级人民法院冻结。数据显示,该笔拍卖目前有448次围观,但无人报名。8月中旬,济宁银行2.77%的股权遭遇流拍;8月5日,杭州联合农村商业银行约3199.30万股股权第三次流拍。

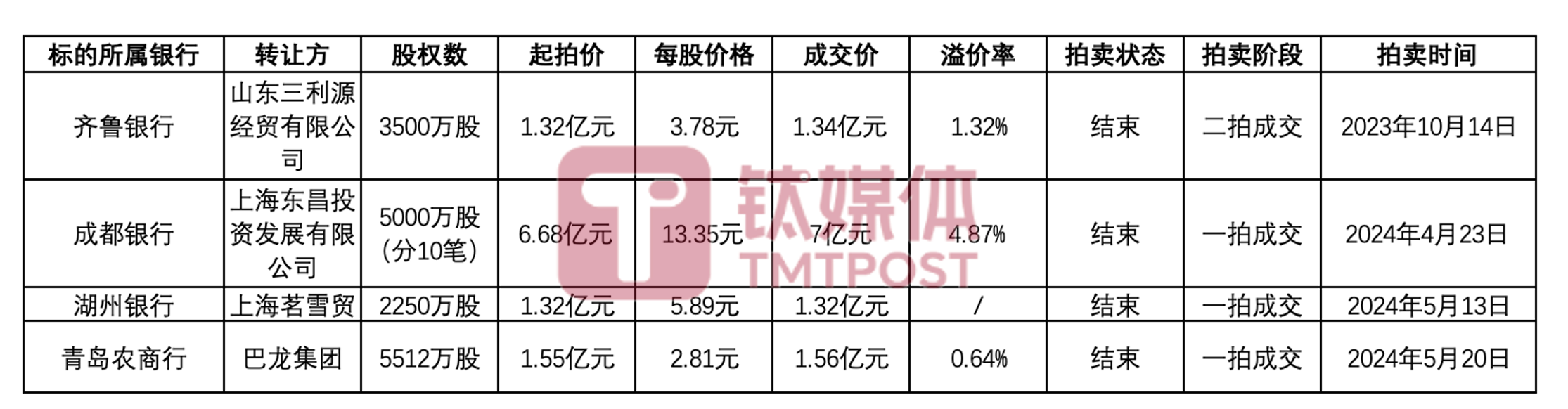

不过,相比多家非上市中小银行在股权拍卖市场遇冷,上市银行股权拍卖较为顺利。例如,2024年上半年,成都银行5000万股股权起拍总价约6.675亿元,成交价约为7亿元,溢价约4.87%,每股成交价约14元。

业内人士表示,上市银行受到更为严格的监管要求,其财务数据和经营状况需要定期向公众披露,其业绩和增长预期通常更为明确,这增加了透明度和投资者的信心。

价格高、前景不被看好是主要原因

为什么中小银行要进行股权转让?是经营状况不佳还是为了偿还借款?多次流拍会导致银行破产吗?

光大银行金融市场部宏观研究员周茂华认为,部分中小银行股权遭拍卖,主要是此前部分中小银行经营管理粗放,少数中小银行内部治理不够完善,在宏观经济、监管环境变化、行业竞争加剧等,尤其近年来,部分行业企业面临经营困难、压力上升等,导致少数银行内部问题显现,出现各种债务纠纷等,出现银行股权法拍的情况。

对于中小银行股权拍卖遇冷的原因,有专家分析,一方面是因为拍卖价格太高了,溢价较为明显;另一方面是因为不少拍卖标的本身规模不大、发展前景不被看好和经营状况欠佳,从而导致估值偏低。

此外,业内人士还指出,虽然中小银行股权多次流拍,但并不意味着银行将会破产。股权被司法拍卖且流拍会对银行带来一定声誉影响,同时也会产生一定估值下降风险,影响股东的稳定性。

某银行管理人员表示,该行注册资本在百亿元左右,拍卖标的总价值不过百万元,占比不足0.001%。“从定价到拍卖我们完全不干涉,转让方和受让方交易,我们就是到执行阶段协助办理相关手续就可以了。”他表示,如果因银行现金流出现问题、股东破产等拍卖股权,股份占比高就会有影响。

购买中小银行股权有哪些隐性门槛?需要考虑哪些因素,有哪些潜在风险?

业内人士认为,购买中小银行股权时,投资者需要综合考虑资金、资质、股权结构、银行治理结构、财务状况以及风险管控能力等多个因素。此外,还需要对银行的未来发展前景进行评估,以做出明智的投资决策。

一方面,购买银行股权对资金有较高要求,因为银行体量较大,需要大量资金投入。短时间内筹集大量资金对企业来说可能是一个挑战。监管机构对银行股东有明确的资质要求,这成为意向投资人的一大门槛。符合这些要求可能需要一定的时间和资源。

另一方面,中小银行的股权相对分散,购买者的话语权较小,这可能会影响投资者的预期和决策。部分中小银行的公司治理存在缺陷,盈利能力较差,这增加了投资风险。投资者需要评估银行的财务状况和未来发展前景。

金乐函数分析师廖鹤凯认为,中小银行股权出让特别是小股东变动的情况近年来持续发生,而且存量很大。未来较长时间中小银行股权拍卖的趋势仍将是市场供给量大、成交难,只有经营稳健、区域状况良好、高成长的银行股权拍卖会较为受青睐。

被拍卖的银行,其牌照会贬值吗?

中小银行股权低价拍卖或流拍,其持有的银行牌照还有价值吗?

据统计,中小银行股权拍卖的股份占比都比较低,通过该途径很难成为银行的控股股东,并影响其重大决策。

不同的金融牌照因其稀缺性、政策导向、业务范围、协同效应以及业务属性等原因而呈现明显差异。在所有金融牌照中,银行牌照的稀缺性和重要性占据重要位置。银行牌照的稀缺性不仅体现在其发放的数量限制上,还体现在其业务范围的广泛性和对客户资源的独家优势上。

专家认为,即使股权低价拍卖或流拍,银行牌照仍然具有价值,因为牌照代表了进入金融服务市场的资格。但是,牌照的价值也受到银行经营状况和市场环境的影响,中小牌照的总体价值在下降。

有机构估算,部分中小银行牌照价值不超过10亿元。以重庆富民银行为例,该银行大股东瀚华金控在9月5日市值仅10.67亿港元。据悉,瀚华金控旗下拥有民营银行,融资担保,金融资产,金融保理,中利保险五类金融牌照。

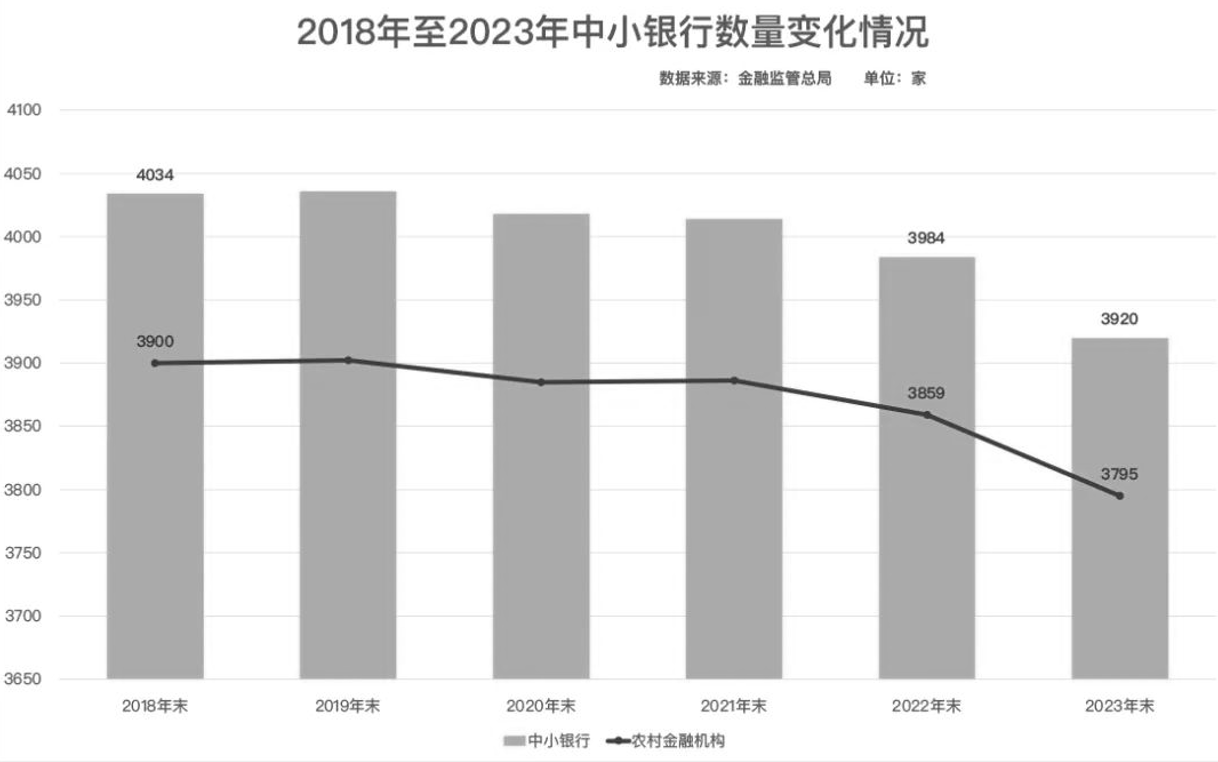

2018年以来,中小银行整体呈“减量”趋势。今年9月4日,国家金融监督管理总局披露了多份最新金融机构法人名单。其中,银行业金融机构法人名单显示,截至2024年6月末,我国共有4425家银行业金融机构法人,与去年末的4490家相比减少65家,一年内机构总数量则减少136家。

具体而言,截至2024年6月末,我国共有开发性金融机构1家、政策性银行2家、国有大型商业银行6家、股份制商业银行12家、城市商业银行124家、农村商业银行1577家、村镇银行1620家、农村信用社483家、农村合作银行23家、民营银行19家、外资法人银行41家、住房储蓄银行1家。

2024年以来,据不完全统计,至少发生34起中小银行并购事件。其中,有至少41家中小银行被吸收合并;至少7家村镇银行的发起行推进股权收购、受让后,持股比例达到100%。

清华大学国家金融研究院新结构金融学研究中心副主任沙楠、清华大学五道口金融学院讲席教授周皓日前联合撰文指出,我国地方中小银行的重组合并在未来一段时间或时有发生。中小金融机构数量在大幅增加后,将迎来一段洗牌期,经营能力差、自身造血能力弱、无法在市场竞争中存活的机构必将被淘汰。

今年8月,国家金融监督管理总局副局长肖远企表示,不管大股东小股东,要支持金融机构按照公司治理程序、公司治理制度要求来决策。“中小金融机构经营得非常稳健,实际上就是对股东最大地负责任,经营稳健了,股东价值、利益相关者价值也会得到实现。”

素喜智研高级研究员苏筱芮建议,中小银行应结合自身优势禀赋,借助自身扎根县域的人力物力优势,确立好自身的服务定位,与其他银行展开差异化竞争,用扎实的业绩提升市场口碑、获取外部信心。

中国银行研究院研究员杜阳认为,中小银行在公司治理方面要不断提升信息披露质量,确保所披露信息的准确性、完整性和真实性;在经营管理方面,要加强创新能力,推出符合市场需求的金融产品和服务。同时,加强风险管理能力,建立健全的风险管理体系。(本文首发于钛媒体APP,作者|颜繁瑶,编辑|刘洋(金麒麟分析师)雪)

相关文章

龚正会见爱尔兰安波福集团董事会主席兼首席执行官凯文·克拉克

【龚正会见爱尔兰安波福集团董事会主席兼首席执行官凯文·克拉克】财联社9月26日电,上海市市长龚正今天(26日)会见了爱尔兰安波福集团董事会主席兼首席执行官凯文·克拉克...

全球智能手机市场复苏 国内消费电子股“春天”来了?

受益于全球智能手机销量反弹,部分港股消费电子股走强。截至发稿,舜宇光学科技(02382.HK)、比亚迪电子(00285.HK)、丘钛科技(01478.HK)分别上涨3.04%、2.5...

辽ICP备2024024944号-2

辽ICP备2024024944号-2